Hạch toán lương chưa bao giờ là một nhiệm vụ dễ dàng trong quản lý tài chính doanh nghiệp. Nhờ vào hoạt động này các công ty sẽ có cái nhìn rõ ràng nhất về chi phí nhân sự để đưa ra những phương án điều chỉnh, quản lý tốt hơn. Ngay sau đây, Việc Làm 24h sẽ hướng dẫn chi tiết cách hạch toán tiền lương để đảm bảo lợi ích của cả nhân viên lẫn doanh nghiệp!

1, Giới thiệu về hạch toán lương

Hạch toán lương là việc ghi chép vào hệ thống kế toán doanh nghiệp những nghiệp vụ kinh tế phát sinh có liên quan đến công tác chi trả lương cho người lao động. Điều này giúp doanh nghiệp dễ dàng theo dõi chi phí lương, các khoản trích theo lương cũng như các khoản phải trả cho người lao động một cách đầy đủ, chính xác.

2, Tầm quan trọng của hạch toán lương

Hạch toán lương là một công đoạn quan trọng không thể thiếu trong khâu quản lý tài chính, nhân sự của doanh nghiệp. Ngoài đảm bảo quyền lợi người lao động, quy trình này còn giúp doanh nghiệp có thể vận hành hiệu quả hơn. Dưới đây là một số lý do khiến hạch toán lương là công đoạn cực kỳ quan trọng trong bất cứ tổ chức nào:

- Đảm bảo tính công bằng, minh bạch: Việc hạch toán chính xác giúp đảm bảo rằng nhân viên nhận được khoản lương đúng như hợp đồng, bao gồm cả phụ cấp, thưởng,… Nhờ vậy, báo cáo tài chính của doanh nghiệp sẽ rõ ràng, thực tế hơn.

- Tuân thủ pháp luật: Với công đoạn hạch toán lương rõ ràng, doanh nghiệp thể hiện sự chấp hành nghiêm chỉnh pháp luật. Từ đó, những thiệt hại vì vi phạm hành chính sẽ được giảm thiểu đến mức thấp nhất.

- Hỗ trợ quản lý tài chính: Bằng cách thực hiện công đoạn hạch toán, doanh nghiệp sẽ kiểm soát tốt hơn chi phí nhân sự để cân đối ngân sách và đưa ra chiến lược tài chính hiệu quả.

- Củng cố quyết định nhân sự: Sau khi tham khảo dữ liệu hạch toán về lương, ban quản trị sẽ đánh giá đúng đắn chi phí nhân sự cho từng bộ phận. Đây là cơ sở để doanh nghiệp đưa ra những quyết định về nhân sự cũng như chính sách phúc lợi hợp lý.

3, Các bước cơ bản trong hạch toán lương

Để thực hiện tốt khâu hạch toán lương, trước hết bạn cần tuân theo lộ trình gồm 3 bước cơ bản dưới đây:

3,1 Bước 1: Thu thập dữ liệu về lương

Đầu tiên, kế toán viên cần thu thập đầy đủ, chính xác thông tin của toàn thể nhân viên. Những thông tin này bao gồm ngày công, lương thưởng, trợ cấp theo hợp đồng lao động, giờ làm thêm, ngày nghỉ phép có lương/không lương,… Đây sẽ là căn cứ chuẩn xác để kế toán viên tính toán trong các bước tiếp theo.

3,2 Bước 2: Tính tổng thu nhập và các khoản phải trả

Khi đã thu thập đủ dữ liệu, bước tiếp theo mà kế toán viên cần làm là tính toán tổng thu nhập của từng nhân viên được hưởng trong kỳ, gồm lương cơ bản, thưởng và phụ cấp. Tiếp theo, người đảm nhận cần xác định những khoản người lao động phải trả như bảo hiểm y tế, bảo hiểm xã hội, bảo hiểm thất nghiệp,… dựa trên quy định hiện hành. Con số cuối cùng sẽ là mức lương mà nhân viên thực nhận bằng tiền mặt/chuyển khoản.

3,3 Bước 3: Ghi sổ kế toán

Cuối cùng, thông tin về lương sẽ được ghi chép vào sổ kế toán để phục vụ cho báo cáo tài chính. Kế toán viên sẽ tiến hành hạch toán chi tiết cho từng tài khoản kế toán để doanh nghiệp dễ dàng theo dõi chi phí nhân sự. Thông tin này cũng sẽ được lưu trữ lại để phục vụ cho công tác kiểm toán trong tương lai.

4, Các tài khoản sử dụng trong hạch toán lương

Liên quan đến công tác hạch toán lương, bạn cần lưu ý những tài khoản chính như sau:

4,1 Tài khoản 334: Phải trả người lao động

Tài khoản 334 được dùng để phản ánh những khoản phải trả cho người lao động (NLĐ) cũng như tình hình thanh toán của doanh nghiệp (DN). Tương tự những tài khoản kế toán khác, kết cấu tài khoản 334 bao gồm hai bên nợ và có, cụ thể như sau:

Bên Nợ:

- Các khoản đã trả cho NLĐ gồm tiền lương, thưởng, tiền công và các khoản khác.

- Các khoản DN đã khấu trừ vào tiền lương, tiền công của NLĐ.

- Kết chuyển tiền công mà NLĐ chưa nhận được.

Bên Có:

- Tiền lương, tiền công cũng như các khoản khác phải trả cho NLĐ.

Số dư bên Có: Các khoản mà DN còn phải trả cho NLĐ.

4,2 Tài khoản 338: Các khoản phải trả, phải nộp khác

Tài khoản 338 dùng để phản ánh tình trạng thanh toán các khoản phải trả, phải nộp của DN cho những tổ chức xã hội. Trong đó, các khoản trích theo lương bao gồm bảo hiểm y tế (BHYT), bảo hiểm xã hội (BHXH), kinh phí công đoàn (KPCĐ),… Kết cấu nợ – có của tài khoản 338 cụ thể như sau:

Bên Nợ:

- Các khoản KPCĐ, BHXH, BHYT.. mà DN phải nộp cho cơ quan quản lý hoặc phải trả cho NLĐ.

Bên Có:

- Trích KPCĐ, BHXH, BHYT,… khấu trừ vào lương của NLĐ hoặc tính vào chi phí sản xuất kinh doanh.

- Các khoản KPCĐ, BHXH, BHYT.. được nhà nước (NN) cấp bù.

- Phản ánh giá trị tài sản thừa đang chờ xử lý.

- Các khoản phải trả khác.

Số dư bên nợ: Số trả thừa, nộp thừa hoặc vượt chi chưa thanh toán.

Số dư bên có: Số tiền còn phải trả, phải nộp hoặc giá trị tài sản thừa chờ xử lý.

4,3 Tài khoản 622, 623, 627, 641, 642: Chi phí tiền lương

Các tài khoản gồm 622, 623, 627, 641, và 642 được dùng để phản ánh chi phí tiền lương, phụ cấp và các khoản trích theo lương liên quan đến các bộ phận khác nhau trong DN, cụ thể:

- TK 622: Nhân công trực tiếp sản xuất.

- TK 623: Nhân công sử dụng máy thi công (nếu có).

- TK 627: Nhân viên quản lý phân xưởng hoặc đội sản xuất.

- TK 641: Nhân viên thuộc bộ phận bán hàng.

- TK 642: Nhân viên thuộc bộ phận quản lý doanh nghiệp.

Cách ghi Nợ và Có:

Ghi Nợ: Khi hạch toán chi phí tiền lương cho từng bộ phận cụ thể. Ví dụ:

Ghi Có: Khi tập hợp và kết chuyển chi phí tiền lương vào các tài khoản khác theo yêu cầu:

- Có TK 622, 623, 627: Kết chuyển vào TK 154 (Chi phí sản xuất kinh doanh dở dang).

- Có TK 641, 642: Kết chuyển vào TK 911 (Xác định kết quả kinh doanh).

5, Hướng dẫn chi tiết cách hạch toán tiền lương

Để bạn có thể hạch toán lương một cách chính xác, dưới đây là gợi ý cho từng trường hợp cụ thể:

5,1 Ghi nhận tiền lương phải trả cho nhân viên

- Theo Thông tư 133/2016/TT-BTC, hướng dẫn chế độ kế toán doanh nghiệp nhỏ và vừa, các khoản trích liên quan đến lương và chi phí nhân viên được hạch toán cụ thể như sau:

Nợ TK 154 – Chi phí nhân công trực tiếp, chi phí nhân viên phân xưởng, chi phí công nhân sử dụng máy thi công.

Nợ TK 241 – Xây dựng cơ bản dở dang

Nợ TK 6421 – Chi phí bán hàng

Nợ TK 6422 – Chi phí quản lý doanh nghiệp

Có TK 334 – Phải trả người lao động

- Theo Thông tư 200/2014/TT-BTC, quy định về chế độ kế toán doanh nghiệp, các khoản trích theo lương tính vào chi phí của doanh nghiệp:

Nợ TK 241 – Xây dựng cơ bản dở dang

Nợ TK 622 – Chi phí nhân công trực tiếp

Nợ TK 623 – Chi phí sử dụng máy thi công (6231)

Nợ TK 627 – Chi phí sản xuất chung (6271)

Nợ TK 641 – Chi phí bán hàng (6411)

Nợ TK 642 – Chi phí quản lý doanh nghiệp (6421)

Có TK 334 – Phải trả người lao động

5,2 Trích các khoản theo lương

- Theo Thông tư 133/2016/TT-BTC, hướng dẫn chế độ kế toán doanh nghiệp nhỏ và vừa, các khoản phải trích theo lương tính vào chi phí của DN được hạch toán như sau:

Nợ TK 154, 241, 6421, 6422 – Tiền lương tham gia vào BHXH x 24%

Có TK 3383 – Tiền lương tham gia vào BHXH x 18%

Có TK 3384 – Tiền lương tham gia vào BHXH x 3%

Có TK 3389 – Tiền lương tham gia vào BHXH x 1%

Có TK 3382 – Tiền lương tham gia vào BHXH x 2%

- Theo thông tư 200:

Nợ TK 241, 622, 623, 627, 641, 642: Tiền lương tham gia vào BHXH x 24%

Có TK 3383: Tiền lương tham gia vào BHXH x 18%

Có TK 3384 : Tiền lương tham gia vào BHXH x 3%

Có TK 3386 : Tiền lương tham gia vào BHXH x 1%

Có TK 3382: Tiền lương tham gia vào BHXH x 2%

Các khoản phải trích theo lương trừ vào lương nhân viên được hạch toán như sau:

- Theo thông tư 133:

Nợ TK 334 – Tiền lương tham gia vào BHXH x 10,5%

Có TK 3383 – Tiền lương tham gia vào BHXH x 8%

Có TK 3384 – Tiền lương tham gia vào BHXH x 1,5%

Có TK 3389 – Tiền lương tham gia vào BHXH x 1%

- Theo thông tư 200:

Nợ TK 334 – Tiền lương tham gia vào BHXH x 10,5%

Có TK 3383 – Tiền lương tham gia vào BHXH x 8%

Có TK 3384 – Tiền lương tham gia vào BHXH x 1,5%

Có TK 3386 – Tiền lương tham gia BHXH x 1%

5,3 Thanh toán lương cho nhân viên

Định kỳ, DN sẽ tiến hành thanh toán tiền lương cho NLĐ. Kế toán viên lúc này sẽ hạch toán tiền lương phải trả NLĐ sau khi đã trừ đi thuế, bảo hiểm cùng các khoản khác.

Nợ TK 334: Số tiền lương phải trả.

Có các TK 111, 112: Số tiền lương phải trả.

Trường hợp DN trả lương thưởng cho NLĐ bằng sản phẩm, hàng hóa, kế toán viên sẽ hạch toán trả lương theo 2 trường hợp: Sản phẩm, hàng hoá trả cho NLĐ thuộc đối tượng chịu thuế GTGT theo phương pháp khấu trừ; sản phẩm, hàng hoá trả cho NLĐ không thuộc đối tượng chịu thuế GTGT/thuộc đối tượng chịu thuế GTGT theo phương pháp trực tiếp.

Trường hợp sản phẩm, hàng hoá trả cho NLĐ thuộc đối tượng chịu thuế GTGT theo phương pháp khấu trừ:

Nợ TK 334: Trả người lao động bằng sản phẩm, hàng hóa

Có TK 3331: Tiền thuế GTGT phải nộp.

Có TK 511: Doanh thu hàng hóa, sản phẩm DN trả NLĐ.

Trường hợp sản phẩm, hàng hoá trả cho NLĐ không thuộc đối tượng chịu thuế GTGT/thuộc đối tượng chịu thuế GTGT theo phương pháp trực tiếp:

Nợ TK 334: Phải trả NLĐ bằng sản phẩm, hàng hóa.

Có TK 511: Doanh thu hàng hóa DN phải trả NLĐ.

5,4 Nộp các khoản bảo hiểm và thuế

Khi tính thuế thu nhập cá nhân (TNCN) cho NLĐ phải nộp thuế TNCN, kế toán viên cần trừ khoản thuế phải nộp vào lương NLĐ, hạch toán như sau:

Nợ TK 334: Tiền thuế TNCN phải nộp

Có TK 3335: Tiền thuế TNCN phải nộp.

Khi nộp thuế TNCN cho các đối tượng chịu thuế, kế toán viên sẽ căn cứ vào Hồ sơ khai thuế 02/KK-TNCN và giấy nộp tiền vào ngân sách NN để hạch toán như sau:

Nợ TK 3335: Số tiền nộp thuế TNCN.

Có TK 111/112: Số tiền nộp thuế TNCN.

Khi DN nộp bảo hiểm, kinh phí trích theo lương cho Liên đoàn lao động (2%) và Cơ quan BHXH (32%), bạn hạch toán như sau:

Nợ TK 3382: Kinh phí công đoàn (2%)

Nợ TK 3383: Bảo hiểm xã hội (25,5%)

Nợ TK 3384: Bảo hiểm y tế (4,5%)

Nợ TK 3386: Bảo hiểm thất nghiệp (2%)

Có TK 112: Tổng số tiền bảo hiểm phải nộp (34%).

6, Lưu ý quan trọng khi hạch toán lương

Công đoạn hạch toán lương không chỉ giúp đảm bảo quyền lợi NLĐ mà còn nâng cao độ minh bạch, tuân thủ pháp luật của DN. Để đảm bảo tính chuẩn xác, kế toán viên không nên bỏ qua những lưu ý quan trọng dưới đây:

6,1 Tuân thủ luật lao động và thuế

Trong quá trình hạch toán tiền lương, kế toán viên cần chấp hành nghiêm những quy định mà Luật Lao động 2019 đã nêu. Đồng thời, những khoản đóng BHXH, BHYT và BHTN cũng cần tuân thủ theo Luật Bảo hiểm Xã hội 2014. Để đảm bảo khấu trừ chính xác các khoản thuế căn cứ trên thu nhập chịu thuế khi đã giảm trừ gia cảnh, bạn cũng cần nắm chắc Luật Thuế Thu nhập cá nhân 2007. Bằng cách thượng tôn pháp luật, DN sẽ tránh được những rủi ro vi phạm hành chính hay xảy ra tranh chấp lao động không đáng có.

6,2 Kiểm tra tính chính xác

Công đoạn kiểm tra độ chính xác hạch toán đóng vai trò cực kỳ quan trọng để hạn chế những rủi ro tiêu cực đến DN và NLĐ. Do đó, kế toán viên cần kiểm tra kỹ lưỡng các dữ liệu như số giờ công thực tế, ngày nghỉ phép, phụ cấp hoặc phạt. Để đảm bảo không tính sai hay bỏ sót, bạn nên đối chiếu với bảng chấm công, hợp đồng lao động và chính sách nội bộ. Đồng thời, bạn cũng đừng quên rà soát hồ sơ lương định kỳ để kịp thời phát hiện sai sót trước khi ghi nhận.

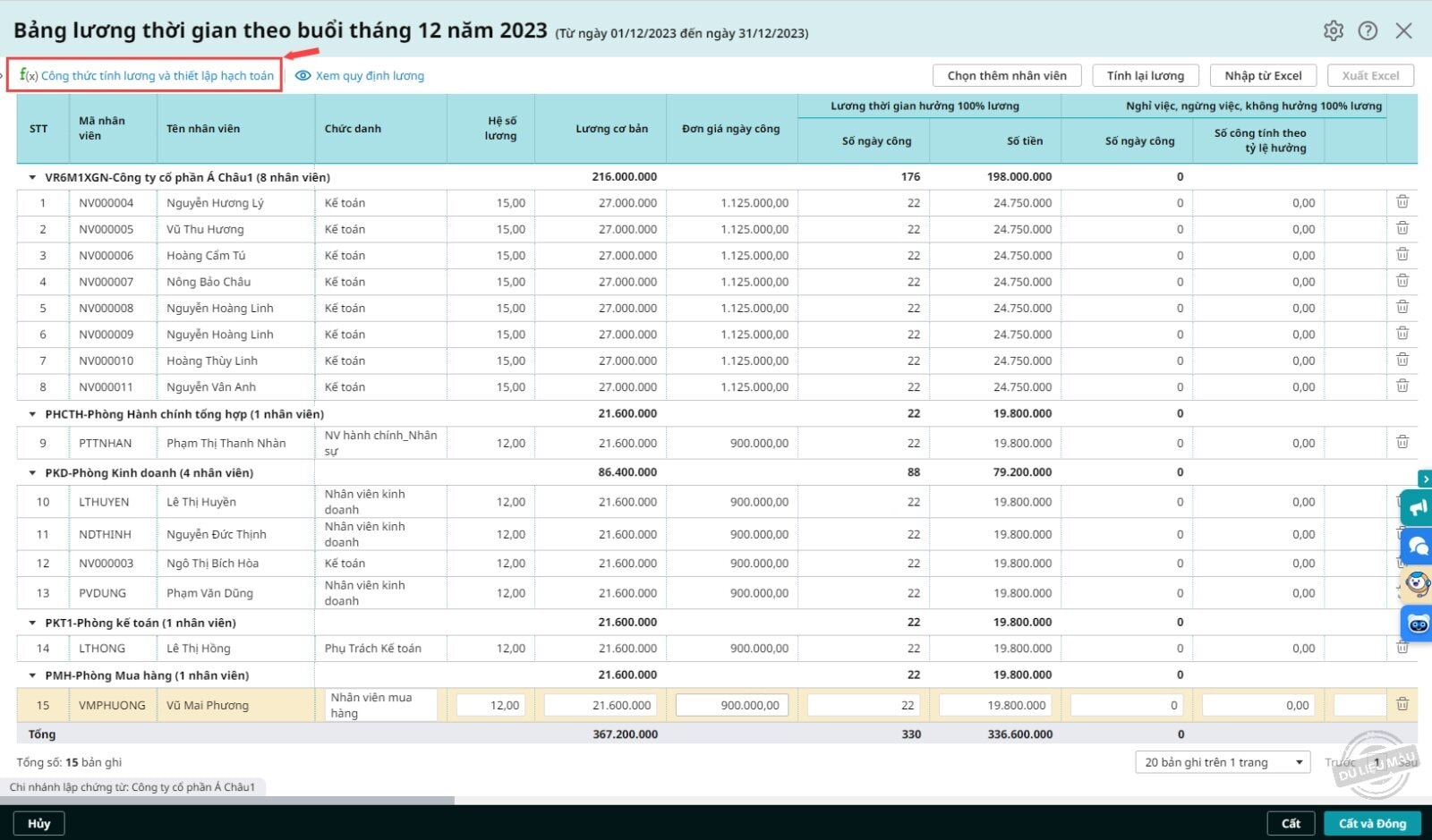

6,3 Sử dụng phần mềm kế toán

Để đơn giản hóa công đoạn hạch toán lương, kế toán viên có thể tham khảo sử dụng những phần mềm kế toán phổ biến như FAST, MISA,… Không chỉ tự động tính toán khoản lương thưởng, bảo hiểm, thuế TNCN,… mà những phần mềm này còn liên tục cập nhật dựa trên sự thay đổi của pháp luật. Bên cạnh đó, phần mềm còn hỗ trợ lưu trữ hồ sơ lương để thuận tiện kiểm tra, lập báo cáo hay thực hiện nghĩa vụ thuế. Bằng việc ứng dụng công nghệ, những giải pháp này giúp kế toán viên giảm thiểu sai sót, nâng cao hiệu suất và tiết kiệm thời gian hơn.

6,4 Ví dụ minh họa thực tế về hạch toán lương

Ví dụ: Nhân viên Nguyễn Văn A hiện có lương cơ bản là 15.000.000 VNĐ/tháng, nhận làm thêm 10 tiếng với mức lương 200% được phụ cấp thêm 1.000.000 VNĐ. Như vậy, tổng lương tháng của nhân viên A là 18.000.000 VNĐ. Trong đó, DN cần trích ra 10,5% BHXH, BHYT, BHTN (tương đương 1.575.000 VNĐ) từ lương cũng như tính thuế TNCN theo thu nhập sau khi khấu trừ bảo hiểm và giảm trừ gia cảnh.

Lúc này, kế toán viên sẽ hạch toán lương như sau:

- Ghi nhận lương phải trả:

Nợ TK 334: 18.000.000 VNĐ.

Có TK 111/112: 16.425.000 VNĐ (lương thực nhận sau trừ bảo hiểm và thuế).

- Trích bảo hiểm và thuế TNCN:

Nợ TK 334: 1.575.000 VNĐ (bảo hiểm) và 1.000.000 VNĐ (thuế TNCN).

Có TK 338: 1.575.000 VNĐ.

Có TK 3335: 1.000.000 VNĐ.

7, Kết luận

Bài viết trên đây đã cung cấp những thông tin quan trọng về bút toán hạch toán lương cũng như những khoản trích theo lương. Qua đây, Việc Làm 24h hy vọng kế toán viên sẽ có sự ghi chép chuẩn xác để doanh nghiệp dễ dàng theo dõi, bố trí nguồn lực. Từ đó, năng lực và kiến thức chuyên môn của bản thân cũng sẽ được hoàn thiện hơn mỗi ngày.