Trong các giao dịch tài chính, việc thực hiện các giao dịch chuyển tiền an toàn và nhanh chóng luôn là một thách thức lớn. Ủy nhiệm chi (UNC) đã trở thành giải pháp giúp các doanh nghiệp chuyển khoản thuận tiện. UNC là gì, quy định ra sao, nội dung UNC thế nào? Ưu nhược điểm của uỷ nhiệm chi là gì? Mời bạn đọc cùng Nghề Nghiệp Việc Làm 24h tìm hiểu qua bài viết dưới đây!

Uỷ nhiệm chi là gì?

Theo khoản 3 Điều 3 Thông tư số 46/2014/TT-NHNN: Dịch vụ thanh toán ủy nhiệm chi là việc ngân hàng thực hiện yêu cầu của bên trả tiền trích một số tiền nhất định trên tài khoản thanh toán của bên trả tiền để trả hoặc chuyển tiền cho bên thụ hưởng. Bên thụ hưởng có thể là bên trả tiền.

Ủy nhiệm chi (UNC) hay lệnh chi, là hình thức thanh toán giữa 2 bên thông qua đơn vị trung gian là ngân hàng hoặc kho bạc nhà nước. Bên trả tiền sẽ lập văn bản lệnh chi với thông tin đầy đủ của 2 bên và nội dung giao dịch. Sau đó, văn bản này sẽ được gửi trực tiếp tới ngân hàng. Ngân hàng sẽ dựa vào văn bản lệnh chi để trích tiền từ tài khoản bên trả sang tài khoản của bên nhận.

Trong trường hợp có sai sót khiến thanh toán không thể thực hiện, ngân hàng sẽ trả lại văn bản và không chi tiền cho đến khi có sự điều chỉnh và thỏa thuận mới từ 2 bên.

Mục đích sử dụng UNC là gì?

Thanh toán các khoản nợ: UNC cho phép các doanh nghiệp và cá nhân thanh toán các khoản nợ cho nhà cung cấp, đối tác kinh doanh hoặc bất kỳ bên thứ ba nào nhanh chóng và an toàn mà không cần sử dụng tiền mặt.

Chuyển khoản giữa các tài khoản: UNC được sử dụng để chuyển tiền từ tài khoản của người ủy nhiệm sang tài khoản của người nhận tại cùng một ngân hàng hoặc khác ngân hàng.

Thanh toán lương: Doanh nghiệp sử dụng UNC để thanh toán lương, thưởng và các khoản phúc lợi khác cho nhân viên, đảm bảo tính minh bạch trong quản lý tài chính.

Thanh toán các dịch vụ công: UNC được sử dụng để thanh toán các dịch vụ công như thuế, phí và lệ phí cho cơ quan nhà nước, giúp tiết kiệm thời gian và công sức cho người nộp.

Quản lý dòng tiền hiệu quả: Sử dụng UNC giúp các doanh nghiệp quản lý dòng tiền hiệu quả hơn, giảm thiểu rủi ro mất mát tiền mặt và kiểm soát tài chính.

Giao dịch mua bán lớn: UNC được sử dụng trong các giao dịch mua bán hàng hóa và dịch vụ lớn, việc thanh toán bằng tiền mặt có thể không tiện lợi, thiếu an toàn.

Ủy nhiệm chi có mấy loại?

Có 2 loại UNC phổ biến là UNC online và UNC tại quầy giao dịch ngân hàng.

UNC online: Lệnh chi online được thực hiện thông qua website chính thức của ngân hàng. Doanh nghiệp chỉ cần truy cập vào trang web của ngân hàng, điền đầy đủ thông tin vào mẫu lệnh chi trực tuyến. Sau khi hoàn tất, doanh nghiệp in lệnh chi ra và nộp lại để hoàn tất giao dịch.

UNC tại quầy giao dịch ngân hàng: Với lệnh chi tại quầy giao dịch, kế toán doanh nghiệp cần đến trực tiếp quầy giao dịch ngân hàng và điền vào mẫu UNC có sẵn, nộp cho nhân viên ngân hàng. Loại UNC này phù hợp với những doanh nghiệp muốn đảm bảo tính bảo mật và cần đến sự hỗ trợ trực tiếp từ nhân viên ngân hàng.

Ưu và nhược điểm của ủy nhiệm chi

Ưu điểm của UNC là gì?

- Uỷ nhiệm chi cho phép các cá nhân và tổ chức thực hiện các giao dịch thanh toán đơn giản, tiện lợi và nhanh chóng, không cần phải sử dụng tiền mặt.

- Bên trả tiền ủy quyền cho ngân hàng thực hiện giao dịch thanh toán trực tiếp cho người nhận, nhờ đó, tiết kiệm thời gian và công sức hiệu quả.

- Giao dịch qua uỷ nhiệm chi được ngân hàng giám sát chặt chẽ, giúp giảm rủi ro mất mát tiền mặt và bảo mật thông tin.

- Uỷ nhiệm chi thường được sử dụng trong các giao dịch lớn, giảm thiểu các rủi ro tài chính.

- Mỗi giao dịch uỷ nhiệm chi đều có một văn bản chứng từ rõ ràng, giúp doanh nghiệp kiểm tra và xác minh.

Nhược điểm của UNC là gì?

- Trong trường hợp tài khoản của người trả tiền không đủ số dư để thực hiện giao dịch, việc thanh toán bằng lệnh chi có thể chậm trễ.

- Quá trình thanh toán qua UNC phụ thuộc nhiều vào sự tin cậy và hiệu quả của ngân hàng trung gian. Nếu ngân hàng gặp vấn đề kỹ thuật hoặc không đúng quy trình, có thể gây trì hoãn hoặc thất thoát.

- Việc sử dụng dịch vụ UNC đi kèm với các chi phí phát sinh, chẳng hạn như phí giao dịch, phí dịch vụ và phí xử lý.

- Quy trình lập và xử lý UNC đòi hỏi nhiều thủ tục phức tạp, đặc biệt là trong các trường hợp giao dịch lớn.

- Mặc dù có sự giám sát từ ngân hàng, việc chuyển tiền qua UNC vẫn tồn tại rủi ro về bảo mật thông tin và các hoạt động gian lận.

Quy định về ủy nhiệm chi

1. Quy định về số liên

Lệnh chi gồm có 2 liên,1 liên được ngân hàng lưu giữ, 1 liên sẽ được khách hàng giữ sử dụng làm chứng từ để đối chiếu sổ sách.

2. Quy định về chữ ký

Chữ ký trên ủy nhiệm chi là yếu tố đảm bảo tính pháp lý của giao dịch. Theo quy định, chữ ký bắt buộc và phải thuộc về người có thẩm quyền của pháp nhân. Đối với các tổ chức như công ty, doanh nghiệp, chữ ký thường của giám đốc hoặc kế toán trưởng. Trường hợp kế toán trưởng được ủy quyền, người được ủy quyền cũng có thể ký thay. Chữ ký phải được ngân hàng xác nhận trùng khớp với mẫu chữ ký đăng ký để đảm bảo tính hợp lệ và pháp lý của giao dịch.

3. Quy định về đóng dấu

Uỷ nhiệm chi phải được đóng dấu thẳng hàng, rõ ràng và sử dụng màu mực đúng theo quy định. Con dấu phải đóng chèn lên 1/3 chữ ký về phía bên trái.

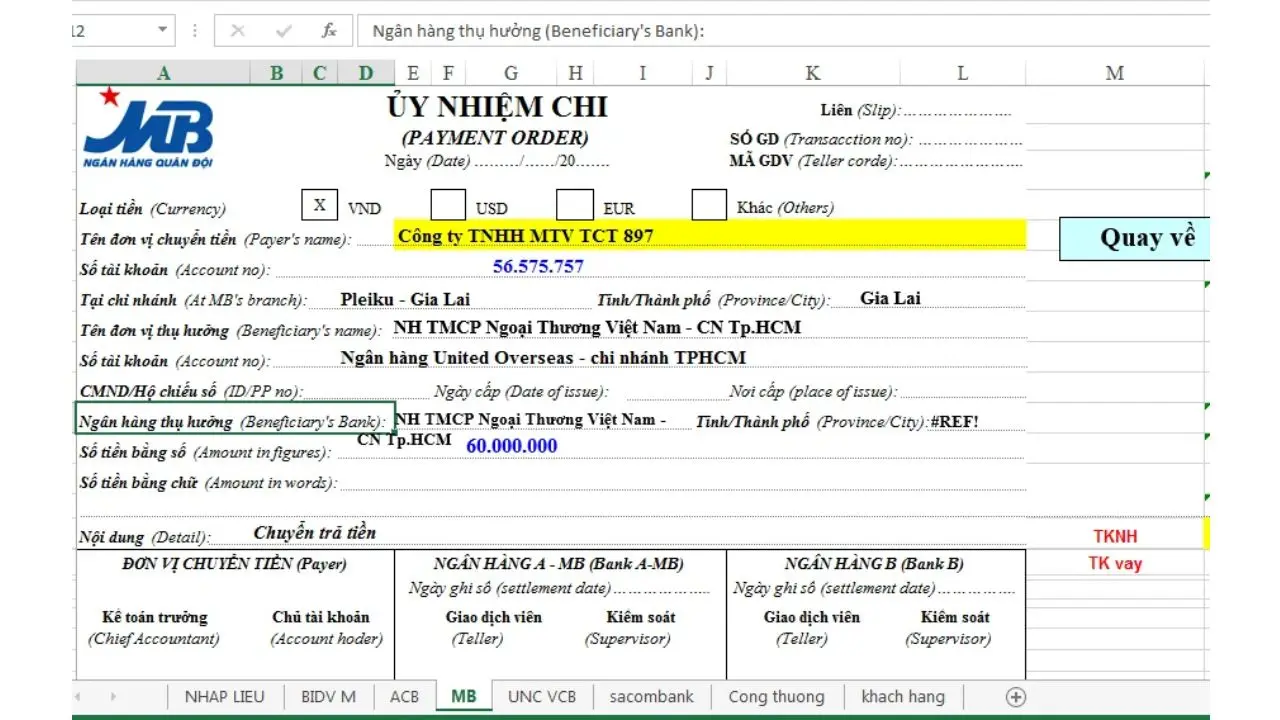

Nội dung chứng từ ủy nhiệm chi

Theo Khoản 1 Điều 8 Thông tư số 46/2014/TT-NHNN, nội dung chứng từ ủy nhiệm chi bao gồm:

- Chữ lệnh chi, số chứng từ.

- Ngày, tháng, năm lập ủy nhiệm chi.

- Họ và tên, địa chỉ, số hiệu tài khoản của bên trả tiền.

- Tên, địa chỉ ngân hàng cung cấp dịch vụ thanh toán phục vụ bên trả tiền.

- Họ và tên, địa chỉ, số hiệu tài khoản của bên thụ hưởng.

- Tên, địa chỉ ngân hàng cung cấp dịch vụ thanh toán phục vụ bên thụ hưởng.

- Nội dung thanh toán.

- Số tiền thanh toán được viết bằng chữ và bằng số.

- Ngày, tháng, năm lập ủy nhiệm chi.

- Chữ ký tay đối với chứng từ giấy hoặc chữ ký điện tử đối với chứng từ điện tử của chủ tài khoản hoặc người được chủ tài khoản ủy quyền.

- Chữ ký những người có liên quan đến chứng từ theo quy định của pháp luật.

- Dấu đơn vị (nếu có).

Ngân hàng có thể thêm các yếu tố khác trên ủy nhiệm chi nhằm đảm bảo yêu cầu quản lý và đặc thù hoạt động của ngân hàng nhưng phải phù hợp với quy định pháp luật.

Quy trình thanh toán ủy nhiệm chi chuyển tiền

Theo Khoản 2 Điều 8 Thông tư số 46/2014/TT-NHNN, quy trình thanh toán uỷ nhiệm chi gồm các bước sau:

Bước 1: Lập, giao nhận ủy nhiệm chi

Bên trả tiền lập ủy nhiệm chi gửi đến ngân hàng (nơi mở tài khoản thanh toán) để trích tài khoản trả cho bên thụ hưởng.

Ngân hàng sẽ hướng dẫn lập, phương thức giao nhận UNC theo quy định tại Thông tư này và quy định hiện hành của Ngân hàng Nhà nước.

Bước 2: Kiểm soát ủy nhiệm chi

Khi nhận được UNC, ngân hàng phải đảm bảo tính hợp pháp, hợp lệ của chứng từ và tiến hành kiểm tra số dư trên tài khoản thanh toán cũng như khả năng thanh toán của bên trả tiền.

Nếu UNC không hợp pháp, không hợp lệ hoặc không đảm bảo khả năng thanh toán; ngân hàng sẽ yêu cầu chỉnh sửa, bổ sung hoặc trả lại cho bên trả tiền.

Bước 3: Xử lý chứng từ và hạch toán

Tại ngân hàng phục vụ bên trả tiền:

- Nếu bên thụ hưởng và bên trả tiền có tài khoản thanh toán cùng ngân hàng thì chậm nhất trong vòng 01 ngày làm việc kể từ thời điểm nhận UNC của khách hàng (trừ trường hợp có thỏa thuận khác), ngân hàng sẽ tiến hành hạch toán vào tài khoản thanh toán của bên trả tiền, bên thụ hưởng và báo Nợ cho bên trả tiền, báo Có cho bên thụ hưởng.

- Nếu bên thụ hưởng không có tài khoản thanh toán tại ngân hàng phục vụ bên trả tiền, chậm nhất trong vòng 01 ngày làm việc kể từ thời điểm nhận UNC của khách hàng (trừ trường hợp có thỏa thuận khác), ngân hàng tiến hành hạch toán vào tài khoản thanh toán của bên trả tiền, báo Nợ cho bên trả tiền và lập lệnh chuyển tiền gửi cho ngân hàng phục vụ bên thụ hưởng theo hệ thống thanh toán thích hợp.

Tại ngân hàng phục vụ bên thụ hưởng: Sau khi nhận được lệnh chuyển tiền từ ngân hàng phục vụ bên trả tiền chuyển đến, ngân hàng phục vụ bên thụ hưởng kiểm soát chứng từ và tiến hành xử lý:

- Nếu lệnh chuyển tiền hợp lệ, chậm nhất trong vòng 01 ngày làm việc kể từ thời điểm nhận được lệnh chuyển tiền, ngân hàng phục vụ bên thụ hưởng phải hạch toán vào tài khoản thanh toán của bên thụ hưởng và báo Có cho bên thụ hưởng.

- Nếu lệnh chuyển tiền có sai sót, chậm nhất trong vòng 01 ngày làm việc kể từ thời điểm nhận được lệnh chuyển tiền, ngân hàng phục vụ bên thụ hưởng sẽ gửi yêu cầu tra soát hoặc hoàn trả lệnh chuyển tiền cho ngân hàng phục vụ bên trả tiền. Khi nhận được trả lời tra soát, trong thời gian tối đa 01 ngày làm việc, ngân hàng phục vụ bên thụ hưởng thực hiện lệnh chuyển tiền hoặc hoàn trả lệnh chuyển tiền cho ngân hàng phục vụ bên trả tiền.

- Nếu tài khoản bên thụ hưởng đã đóng, chậm nhất trong vòng 01 ngày làm việc kể từ thời điểm nhận được lệnh chuyển tiền, ngân hàng phục vụ bên thụ hưởng sẽ hoàn trả lệnh chuyển tiền cho ngân hàng phục vụ bên trả tiền.

Trường hợp bên thụ hưởng không có tài khoản thanh toán tại ngân hàng:

Khi nhận được lệnh chuyển tiền, chậm nhất trong vòng 01 ngày làm việc, ngân hàng tiến hành kiểm soát chứng từ, hạch toán vào tài khoản thích hợp và thông báo cho bên thụ hưởng.

Nếu bên thụ hưởng nhận tiền mặt và là cá nhân, khi đến nhận tiền phải xuất trình giấy CCCD hoặc hộ chiếu còn thời hạn sử dụng hoặc các giấy tờ thay thế hợp pháp khác. Trong trường hợp người nhận là người được ủy quyền thì xuất trình thêm văn bản ủy quyền. Nếu bên thụ hưởng là tổ chức thì người đại diện cho tổ chức đến nhận tiền ngoài việc xuất trình giấy tờ tùy thân, phải xuất trình giấy tờ chứng minh tư cách đại diện hợp pháp.

Tối đa 15 ngày làm việc kể từ ngày nhận lệnh chuyển tiền đến, nếu bên thụ hưởng đã được ngân hàng thông báo nhưng không đến nhận tiền hoặc ngân hàng không liên hệ được với bên thụ hưởng, ngân hàng sẽ lập lệnh chuyển trả lại tiền cho ngân hàng phục vụ bên trả tiền.

Kết luận

Uỷ nhiệm chi là công cụ hữu ích giúp doanh nghiệp quản lý tài chính và thực hiện các giao dịch an toàn và hiệu quả. Hy vọng bài viết trên đã giúp bạn đọc hiểu rõ UNC là gì và các quy định liên quan đến uỷ nhiệm chi.

Vieclam24h.vn cung cấp công cụ tạo CV online với hàng trăm mẫu CV thực tập hoàn toàn miễn phí. Ngoài nội dung đúng chuẩn dựa theo vị trí công việc và lĩnh vực ứng tuyển, các bạn có thể thỏa sức sáng tạo CV cá nhân với chức năng tùy chỉnh màu sắc, nội dung, bố cục,… để tìm việc nhanh chóng tại môi trường làm việc mơ ước.

Xem thêm: Kế toán tài chính là gì? Vai trò và công việc của kế toán tài chính