Trong thời buổi mà việc vay vốn trở nên dễ dàng như hiện nay thì tình trạng mắc nợ xấu càng phổ biến hơn bao giờ hết. Vậy nợ xấu là gì? Vì sao nên kiểm tra nợ xấu? Cách kiểm tra nợ xấu ra sao? Bài viết dưới đây của Nghề Nghiệp Việc Làm 24h sẽ cung cấp cho bạn cách không bị nợ xấu và xóa nợ xấu hiệu quả. Cùng theo dõi nhé!

Nợ xấu là gì?

Nợ xấu hay nợ khó đòi, là những khoản nợ mà người vay không thể hoặc không muốn trả đúng hạn như đã cam kết trong hợp đồng vay trước đó. Một khoản nợ được coi là nợ xấu khi đã quá hạn thanh toán hơn 90 ngày, tính từ ngày đến hạn đầu tiên.

Hiện nay, để phân loại các khoản nợ, các ngân hàng hoặc tổ chức tín dụng thường chia thành 5 nhóm, đánh số từ 1 – 5. Trong đó, nợ xấu nằm trong khoảng nợ từ 3 – 5. Khi bị liệt vào danh sách khách hàng nợ xấu, dựa trên phân loại trên CIC (Trung tâm Thông tin Tín dụng Quốc gia), việc vay vốn ngân hàng hoặc tổ chức tín dụng sẽ trở nên vô cùng khó khăn.

Phân loại nợ xấu

Theo Khoản 1 Điều 10 Thông tư số 02/2013/TT-NHNN, CIC phân loại nợ theo 5 nhóm sau:

| Nhóm | Tên nhóm | Thời gian chưa thanh toán | Thời hạn xem xét cho vay |

|---|---|---|---|

| Nhóm 1 | Nợ đủ tiêu chuẩn | tối đa 9 ngày | xem xét ngay |

| Nhóm 2 | Nợ cần chú ý | 10 – 29 ngày | sau 12 tháng |

| Nhóm 3 | Nợ dưới tiêu chuẩn | 30 – 89 ngày | sau 5 năm |

| Nhóm 4 | Nợ nghi ngờ mất vốn | 90 – 179 ngày | sau 5 năm |

| Nhóm 5 | Nợ có khả năng mất vốn | tối thiểu 180 ngày | sau 5 năm |

Nhóm 1: Nợ đủ tiêu chuẩn

- Khoản nợ trong hạn thanh toán.

- Trả nợ không quá hạn 10 ngày.

Nhóm 2: Nợ cần lưu ý

- Khoản nợ quá hạn từ 10 – 29 ngày.

- Khoản nợ được cơ cấu nợ lần đầu trong kỳ hạn.

Nhóm 3: Nợ dưới tiêu chuẩn

- Khoản nợ quá hạn từ 90 – 180 ngày.

- Khoản nợ được cơ cấu nợ lần đầu quá hạn tối đa 29 ngày theo thời hạn trả nợ đã cơ cấu.

- Khoản nợ được cơ cấu thời gian trả nợ lần 2.

- Khoản nợ được miễn/giảm lãi suất do khách hàng không đủ khả năng trả lãi như hợp đồng đã ký kết.

Nhóm 4: Nợ nghi ngờ mất vốn

- Khoản nợ quá hạn thanh toán từ 60 – 179 ngày.

- Khoản nợ được cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 30 – dưới 90 ngày so với hạn trả nợ đã được gia hạn.

- Khoản nợ được cơ cấu lại thời gian trả nợ lần 2.

Nhóm 5: Nợ có khả năng mất vốn

- Khoản nợ quá hạn 180 ngày trở lên.

- Khoản nợ được cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên so với thời hạn trả nợ đã được cơ cấu lại.

- Khoản nợ được cơ cấu lại thời hạn trả nợ lần 2 quá hạn thanh toán theo thời hạn trả nợ được cơ cấu lại lần thứ hai.

- Khoản nợ được cơ cấu lại thời hạn trả nợ lần 3 trở lên, dù quá hạn hay chưa.

Nguyên nhân gây ra nợ xấu là gì?

Có nhiều nguyên nhân phát sinh tình trạng nợ xấu như sau:

- Người vay không thực hiện thanh toán các khoản vay đúng thời hạn như trong hợp đồng.

- Mua trả góp nhưng không thanh toán đúng thời hạn.

- Thanh toán thẻ tín dụng trễ hạn, không thanh toán số tiền tối thiểu cần phải thanh toán.

- Khoản vay không được thanh toán các phí phạt do chậm thanh toán.

- Bị kẻ xấu đánh cắp thông tin cá nhân để vay mượn tại các ngân hàng hoặc tổ chức tín dụng.

- Người vay có liên quan đến các vụ kiện tụng nên không còn khả năng trả nợ.

Vì sao nên kiểm tra nợ xấu?

Theo quy định của Ngân hàng Nhà nước Việt Nam, việc cấp tín dụng cho khách hàng cần có lịch sử tín dụng sạch sẽ, không có bất kỳ khoản nợ xấu nào ở thời điểm vay tiền. Trước khi quyết định cấp tín dụng, ngân hàng thường sẽ tiến hành kiểm tra lịch sử tín dụng của khách hàng thông qua CIC để đánh giá mức độ rủi ro tài chính cá nhân. Hơn nữa, nếu không có nợ xấu, bạn sẽ có cơ hội tiếp cận nguồn vay vốn với chi phí lãi hấp dẫn và khả năng duyệt hồ sơ vay cao.

Đối với người vay, trong bối cảnh nền kinh tế ngày càng khó khăn hiện nay thì khả năng bị nợ xấu càng ngày gia tăng. Không những thế, tình trạng đánh cắp thông tin cá nhân đang lan rộng khó kiểm soát, nhiều kẻ xấu đã sử dụng thông tin để đi vay vốn mà bạn hoàn toàn không hề biết đến.

Chính vì thế, kiểm tra nợ xấu thường xuyên là việc làm vô cùng cần thiết. Các bạn có thể cập nhật tình hình nợ xấu ngân hàng để đưa ra hướng xử lý nợ phù hợp.

Các cách kiểm tra nợ xấu nhanh chóng nhất hiện nay

1. Kiểm tra nợ xấu CIC

Trung tâm Thông tin Tín dụng Quốc gia (Credit Information Center, viết tắt là CIC), là cơ quan trực thuộc Ngân hàng Nhà nước Việt Nam, thực hiện chức năng quản lý nhà nước về hoạt động thông tin tín dụng. Đồng thời, CIC còn hỗ trợ thực hiện các mục tiêu phòng ngừa rủi ro tín dụng và thúc đẩy khả năng tiếp cận vốn tín dụng từ hệ thống ngân hàng của cá nhân, tổ chức theo cơ chế thị trường. Nhờ đó góp phần thúc đẩy phát triển kinh tế và giảm thiểu tín dụng đen.

Các bạn có thể thực hiện cách kiểm tra nợ xấu online trên CIC bằng các bước như sau:

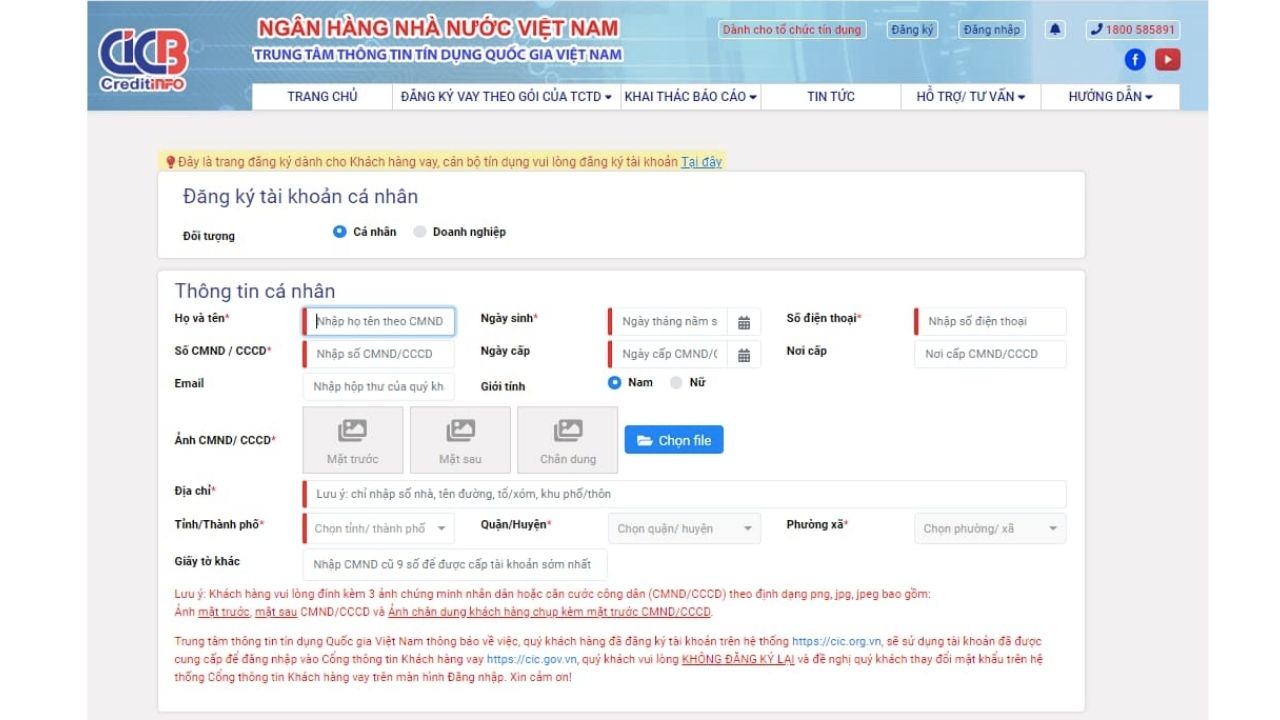

Bước 1: Truy cập trang web CIC tại đây.

Bước 2: Nhấn chọn đăng ký tài khoản bên góc phải trên cùng.

Bước 3: Nhập các thông tin cá nhân cần thiết được đánh dấu (*) để đăng ký tài khoản.

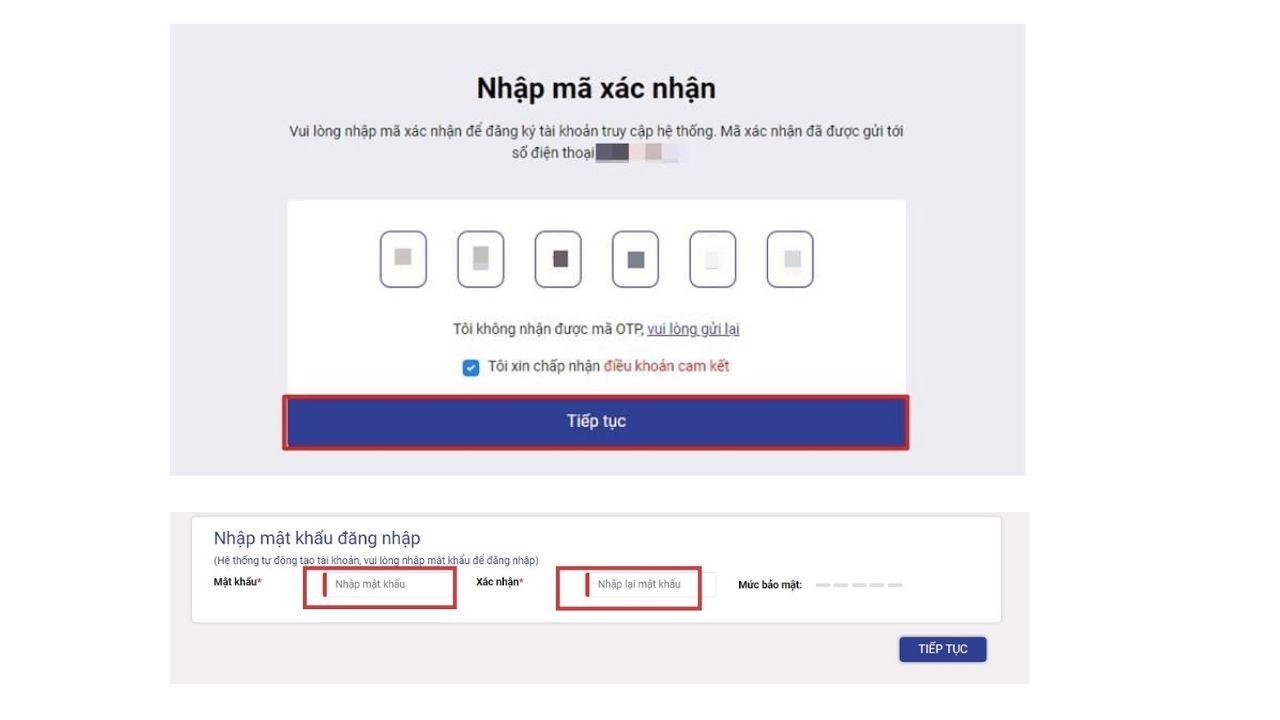

Bước 4: Nhập mã OTP được gửi đến số điện thoại đăng ký.

Bước 5: Sau 1 ngày, nhân viên CIC sẽ gọi điện thoại để xác thực thông tin bằng hình thức hỏi – đáp

Bước 6: Sau khi tài khoản được tạo thành công, kết quả đăng ký, tên đăng nhập và mật khẩu sẽ được gửi qua SMS/Email của bạn.

Bước 7: Đăng nhập tại đây, chọn “Khai thác báo cáo” và kiểm tra lịch sử tín dụng của bản thân tại phần Thông tin cá nhân.

2. Kiểm tra nợ xấu bằng số điện thoại trên app CIC Credit Connect

Các bạn có thể kiểm tra nợ xấu qua ứng dụng CIC (Credit Connect) của Trung tâm Thông tin Tín dụng trên cả hai nền tảng IOS và Android.

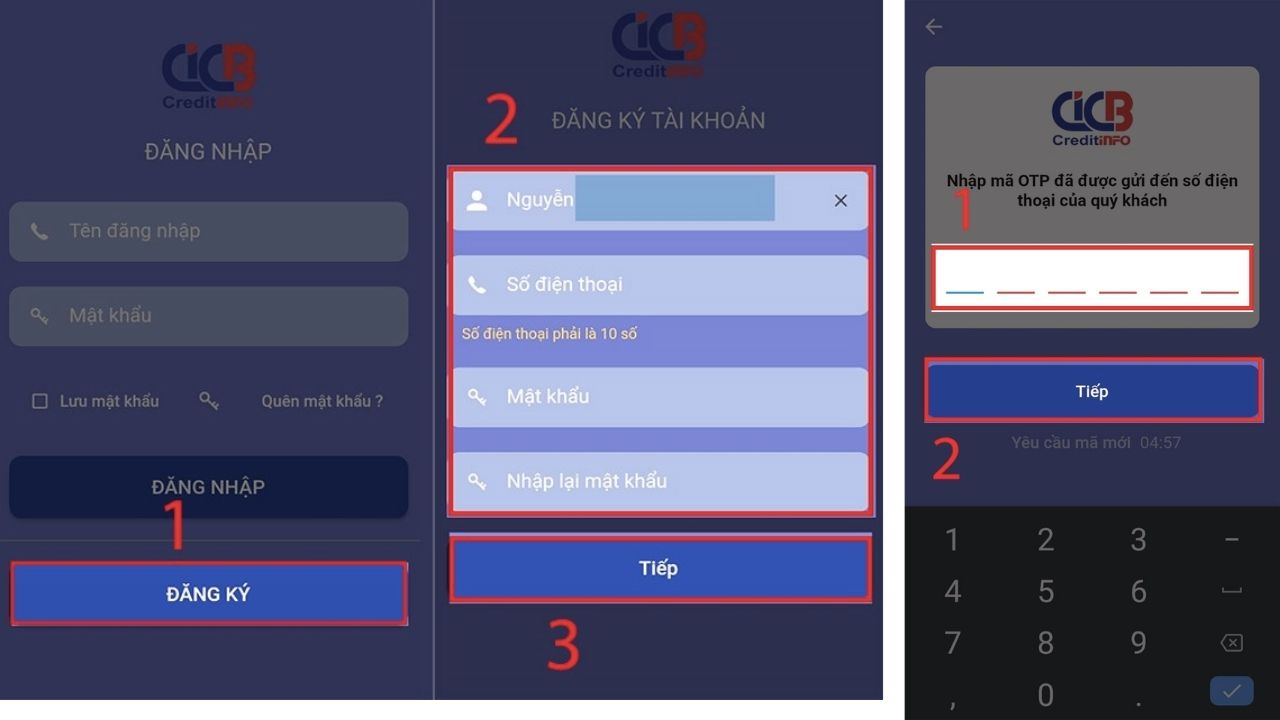

Bước 1: Tải ứng dụng CIC và nhấn chọn “Đăng ký”. Sau đó điền thông tin theo yêu cầu và chọn “Tiếp”.

Bước 2: Ứng dụng sẽ gửi mã OTP qua số điện thoại của bạn. Nhập mã OTP và nhấn “Tiếp” để hoàn tất đăng ký tài khoản. Hệ thống sẽ xét duyệt tài khoản sẽ khoảng từ 1 – 3 ngày.

Bước 3: Đăng nhập ứng dụng bằng cách nhập số điện thoại và mật khẩu.

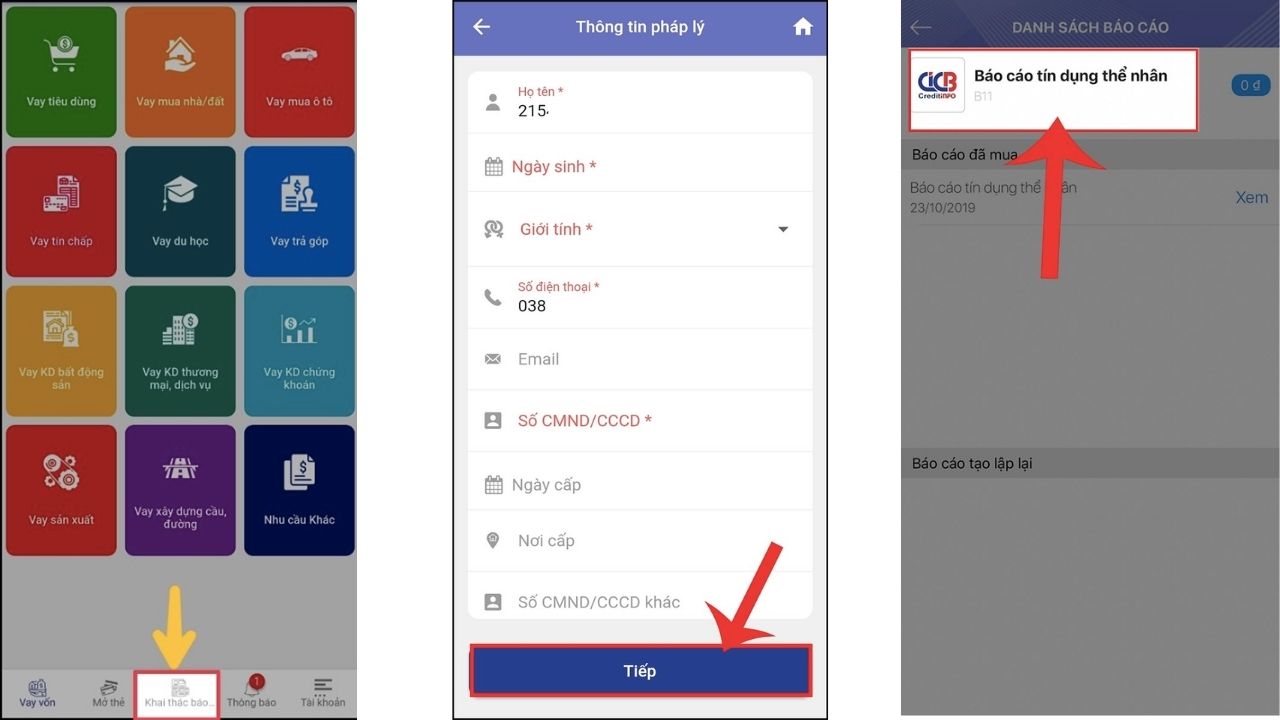

Bước 4: Sử dụng tính năng “Khai thác báo cáo” để kiểm tra nợ xấu.

Bước 5: Điền đầy đủ thông tin pháp lý mà hệ thống yêu cầu để xác thực. Sau đó nhấn “Tiếp”.

Bước 6: Nhấn chọn lại “Khai thác báo cáo” >> Nhấn vào mục “Báo cáo tín dụng thể nhân”.

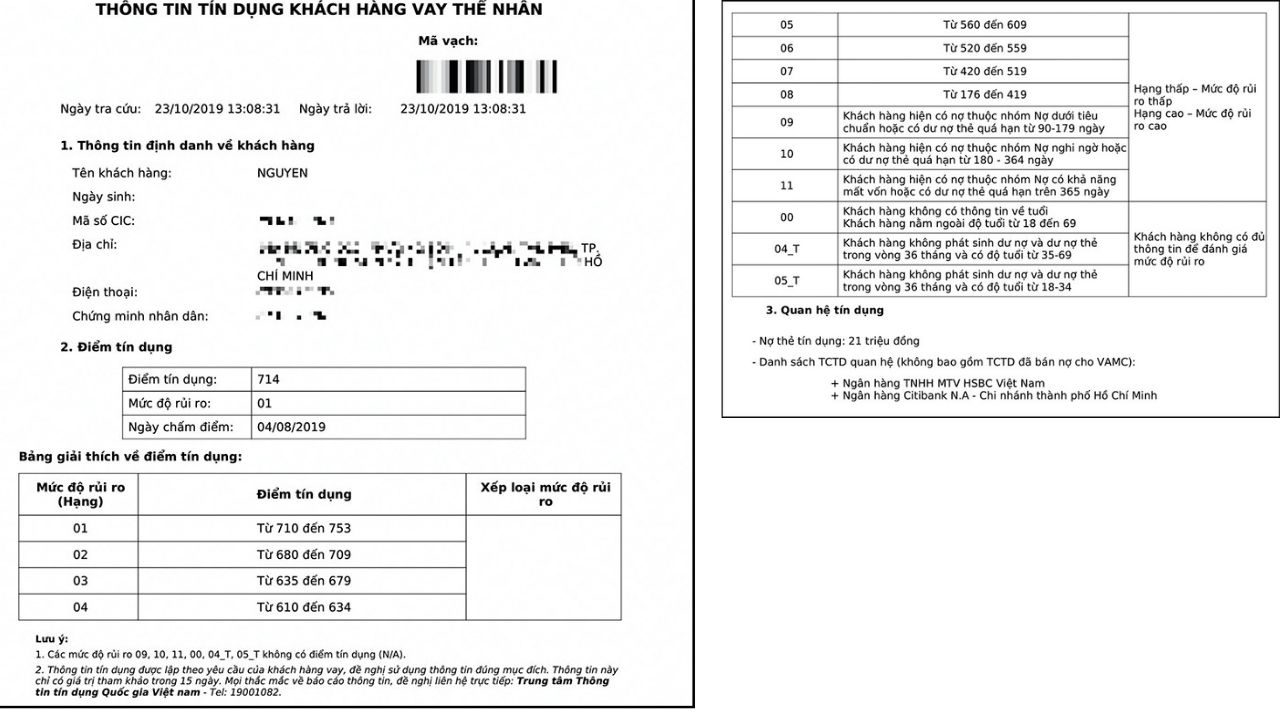

Trong bản báo cáo, hãy lưu ý mục “Mức độ rủi ro” và đối chiếu thông tin ở bảng bên dưới để kiểm tra mình có bị nợ xấu không nhé.

Kiểm tra nợ xấu bằng CMND/CCCD

Các bạn có thể đến trực tiếp ngân hàng cho vay tín dụng và kiểm tra nợ xấu bằng CMND/CCCD. Nhân viên ngân hàng tín dụng có trách nhiệm kiểm tra và thông báo kết quả bạn có đang bị nợ xấu không.

Làm thế nào để không bị nợ xấu?

Tuân thủ các quy tắc quan trọng dưới đây có thể giúp bạn tránh bị nợ xấu hiệu quả:

- Không nên vay nếu bạn không có khả năng chi trả.

- Kiểm soát tài chính bản thân trước khi vay: Đánh giá khả năng trả nợ ở mức nào để có kế hoạch vay và trả phù hợp. Không nên lựa chọn các khoản vay nếu khoản thanh toán quá 50% thu nhập.

- Ghi chú thời gian thanh toán khoản nợ: Lưu ý thời gian thanh toán nợ là thời gian mà ngân hàng nhận được tiền. Hiện nay, theo quy định của các ngân hàng thì bạn thanh toán quá hạn 1 ngày có thể bị liệt vào nhóm nợ xấu.

- Tránh vay khi lịch sử tín dụng xấu: Các bạn không nên cố gắng vay nếu lịch sử tín dụng đang nằm trong nhóm nợ xấu. Điều này chỉ làm giảm điểm uy tín tín dụng và khiến bạn dễ rơi vào danh sách từ chối cho vay của các ngân hàng.

- Nếu bạn không thể thanh toán đúng hạn theo hợp đồng vay, hãy liên hệ với nhân viên ngân hàng để trao đổi phương án trả nợ phù hợp nhất. Tuyệt đối tránh các hình thức cố tình trốn nợ như không nghe điện thoại, chuyển địa chỉ nhà,… nếu không muốn bị ngân hàng kiện ra tòa.

Nợ xấu có được xóa không, xóa bằng cách nào?

- (1) Nợ xấu < 10 triệu: Đây là khoản nợ có giá trị nhỏ, do đó, thường không được cung cấp trong lịch sử tín dụng nếu đã tất toán. Để xóa khoản nợ này, bạn chỉ cần thanh toán khoản vay.

- (2) Nợ > 10 triệu. Bạn phải thanh toán cả gốc và lãi. Sau đó, yêu cầu ngân hàng cho vay xác nhận bạn đã hoàn thành nghĩa vụ khoản vay. Sau 12 tháng kể từ khi nợ xấu được trả hết, lịch sử tín dụng sẽ trở về điểm đáp ứng đủ điều kiện cho vay.

- (3) Nợ lớn: Các khoản vay này sẽ được ghi nhận lịch sử trên hệ thống CIC và đánh giá điểm tín dụng. Người vay phải hoàn tất nghĩa vụ khoản vay như khoản nợ (2). Sau 5 năm kể từ khi bạn hoàn thành nghĩa vụ trả nợ, lịch sử tín dụng sẽ trở về điểm đáp ứng đủ điều kiện cho vay.

Kết luận

Kiểm tra nợ xấu là cách giúp bạn bảo vệ tài chính cá nhân hiệu quả. Hy vọng ngoài cách kiểm tra nợ xấu thì cách xóa nợ xấu mà Việc Làm 24h chia sẻ qua bài viết trên có thể giúp ích cho bạn đảm bảo các khoản vay của mình. Hãy kiểm tra nợ xấu định kỳ để đảm bảo rằng bạn có thể kiểm soát tài chính hiệu quả trong mọi tình huống nhé!

Xem thêm: Nhân viên tín dụng là gì? Giải mã công việc của nhân viên tín dụng